Хувь хүний орлогын албан татварын хуулийг хэрэгжүүлэх зааварчилгаа

Хувь хүний орлогын албан татварын хуулийг хэрэгжүүлэхтэй холбоотойгоор Татварын ерөнхий газраас харьяа татварын албадад хүргүүлсэн чиглэлийг танилцуулья.

Хувь хүний орлогын албан татварын тухай хуулийг хэрэгжүүлэхтэй холбоотойгоор оршин суугч бус татвар төлөгч нь Монгол Улсад байнга оршин суугч татвар төлөгч болох хугацааг тухайн татварын жил дуусахаас өмнө тодорхойлоход хүндрэлтэй, жилийн эцсийн суутгагчийн тайланд татварын тооцооллыг хэрхэн хийх талаар татвар төлөгчдөөс асуулт ирүүлж байна. Мөн тухайн жилд үзүүлэх татварын хөнгөлөлтийг албан татвар ногдох орлогоос хасах тооцооллыг хэрхэн хийх талаар зөрүүтэй ойлголт татвар төлөгчдийн дунд байгаа тул татварын албад дараах чиглэлийг баримталж ажиллана.

Үүнд:

1. Хувь хүний орлогын албан татвар (ХХОАТ)-ын тухай хуулийн 7 дугаар зүйлийн 7.1-д зааснаар Монгол Улсад оршин суух байргүй, тухайн жилд 183 ба түүнээс дээш хоног Монгол Улсад оршин суугаагүй хувь хүн нь оршин суугч бус албан татвар төлөгч байна. Мөн хуулийн 221 дугаар зүйлд зааснаар оршин суугч бус албан татвар төлөгчийн Монгол Улсын нутаг дэвсгэрт олсон орлогын нийт дүнгээр албан татвар ногдуулах орлогыг тодорхойлж, орлого олгогч этгээд нь суутгагчийн үүрэг хүлээдэг. Тиймээс суутгагч нь орлого олгохдоо оршин суугч эсхүл оршин суугч бус албан татвар төлөгч эсэхийг холбогдох мэдээлэлд үндэслэн ялган тодорхойлж, мөн хуулийн дээрх заалт болон 23 дугаар зүйлийн 23.1-д тус тус зааснаар жилийн орлогын дүнд 10 эсхүл 20 хувиар албан татвар ногдуулан суутган төлөх үүрэгтэй юм.

Иймд хувь хүнийг тухайн жилд 183 хоногоос дээш эсхүл доош хугацаагаар Монгол Улсад амьдарсан эсэх, орон байртай эсэхийг эцэслэн тодорхойлох замаар суутгагч нь хувь хүнд олгосон орлогод ямар хувь хэмжээгээр албан татвар ногдуулснаа тухайн жилийн суутгагчийн (ТТ-11 эсхүл ТТ-12/03/ маягт) тайланд тусгаж дараа оны 02 дугаар сарын 15-ны дотор тушаахдаа татварын эцсийн тооцоолол хийж залруулга хийнэ.

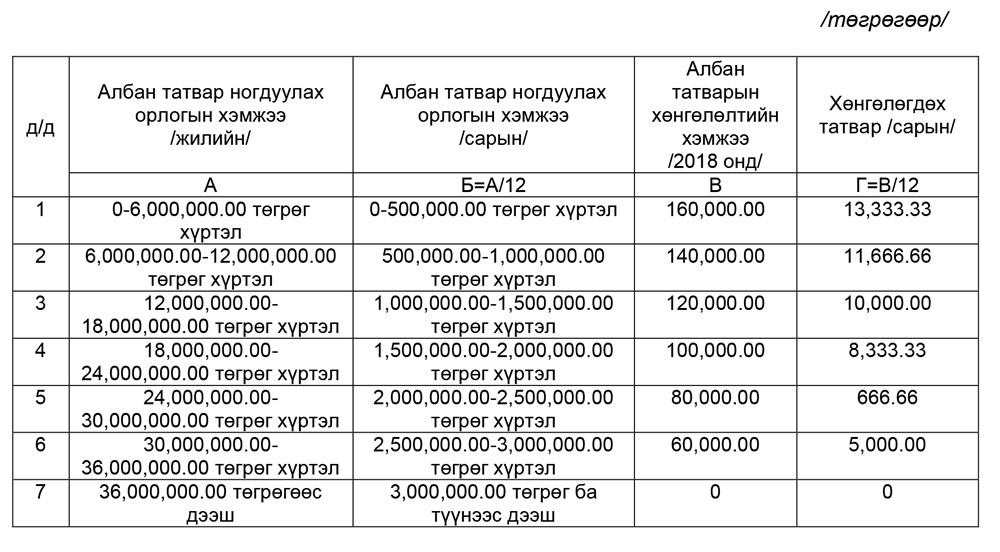

2. Албан татвар төлөгчийн цалин, хөдөлмөрийн хөлс, шагнал, урамшуулал болон тэдгээртэй адилтгах хөдөлмөр эрхлэлтийн орлогод ногдох жилийн албан татварт дараах хэмжээгээр албан татварын хөнгөлөлт үзүүлнэ.

Үүнд:

Хувь хүний орлогын албан татварын тухай хуулийн 26 дугаар зүйлийн 26.1.2-т суутгагчийн үүргийг “энэ хуулийн 11.1.1-д заасан албан татварыг сар бүрийн эцэст ногдуулж, мөн хуулийн 24.1-д заасан хөнгөлөлтийг хасч, холбогдох төсөвт шилжүүлнэ” гэж тодорхойлсон бөгөөд жилийн хөнгөлөгдөх татварын хэмжээг тооцохдоо 12 сард тэнцүү хувааж сар бүр хөнгөлөгдөх татварыг тооцох нь зүйтэй юм. Өөрөөр хэлбэл дээрх заалтын дагуу суутгагч буюу ажил олгогч нь тухайн ажилласан сар сардаа албан татварын хөнгөлөлтийг тооцно.

Жишээ:1 Тухайн ажилтан нь 1, 2-р сард нэг байгууллагад, 3-р сараас хойш өөр нэг байгууллагад ажилласан тохиолдолд зөвхөн тухайн байгууллагад ажилласан хугацаанд суутгагч сар бүр татварын хөнгөлөлтийг тооцно.

Жишээ:2 Ажилтан нь тухайн тайлангийн жилийн 1-3 сард нь хувиараа аж ахуй эрхэлж байсан бөгөөд 4-р сараас эхлэн тухайн байгууллагад ажилд орсон тохиолдолд тухайн байгууллага албан татвар суутгагчийн үүрэг хүлээсэн сараас эхлэн албан татварын ногдуулалт, хөнгөлөлтийн тооцоог хийнэ.

Жишээ:3 Хэрвээ тухайн байгууллагад ажилд ороод 2 сар ажиллаад ажлаас гарсан ажилтны хувьд дээрх 1, 2-т дурдсаны дагуу суутгагч нь зөвхөн тухайн ажилласан 2 сард ногдох сар бүрийн татварын хөнгөлөлтийг тооцоолно.

Жишээ:4 Ажлын бүтэн нэг жилийн 12 сар нь нэг байгууллагад тогтвортой ажиллаагүй бол албан хаагчийн татварын хөнгөлөлтийг суутгагч нь зөвхөн ажилласан хугацаанд сар бүр татварын хөнгөлөлтийг тооцоолно.

Харин ажилтан нь тухайн байгууллагад бүтэн жил ажилласан тохиолдолд суутгагч нь цалин хөдөлмөрийн хөлс, шагнал урамшуулал болон тэдгээртэй адилтгах хөдөлмөр эрхлэлтийн орлогын хэмжээний жилийн (хүснэгтийн А багана дахь) дүнд харгалзах албан татварын хөнгөлөлтийн (хүснэгтийн В багана дахь) тооцоог хийнэ.

Эх сурвалж: Татварын ерөнхий газар

Сэтгэгдэл ( 0 )