ТОЙМ: Хаан, ХХБ, Голомт банкууд ашгаараа тэргүүлжээ

Монголын банкны салбарын нийт хөрөнгө 2018 оны хоёрдугаар улиралд анх удаа 30 их наяд төгрөгийн босго давж байсан бол Монголын банкны холбооноос /МБХ/ гаргасан дөрөвдүгээр улирлын тоймд өмнөх улирлаас 6.5 хувиар өсч 33.1 их наяд төгрөгт хүрлээ гэсэн байна. Сануулахад, манай сайт Эдийн засгийн бодлого, өрсөлдөх чадварын судалгааны төвөөс /ЭЗБӨЧС/ гаргасан Арилжааны банкуудын өрсөлдөөний тоймыг хүргэсэн. Мөн Монголын банкуудад итгэж болох уу гэдэг асуудалд тулгуурласан судлаачдын тоймоос хүргэсэн. Тэгвэл одоо МБХ-ноос гаргасан банкны салбарын тоймоос хүргэе. Суурь орчин, Актив, Зээл, Эх үүсвэр, Ашигт ажиллагаа, Банкуудын харьцуулалт гэсэн хэсгүүдээс тоймын агуулга бүрдэж байна.

СУУРЬ ОРЧИН: ТӨВ БАНКНЫ ИНТЕРВЕНЦИЙН НӨЛӨӨГӨӨР ХАНШИЙН ӨСӨЛТ СААРСАН

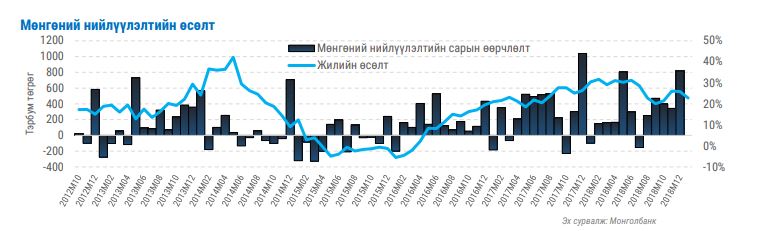

Мөнгөний нийлүүлэлтийн өсөлт өндөр хэвээр, валютын ханш хэлбэлзэл өндөртэй улирал байсныг тоймд онцолсон байна.

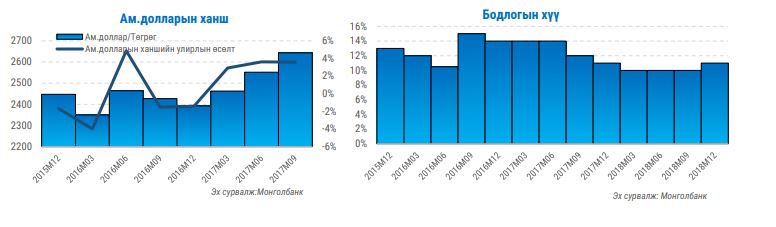

2016 оны арванхоёрдугаар сараас эхлэн бодлогын хүүг бууруулж улмаар 2018 оны гуравдугаар сард 10 хувьд хүргэсэн. Түүнчлэн 2018 оны нэгдүгээр хагас хүртэл валютын орох урсгалтай буюу төлбөрийн тэнцэл нэмэх утгатай гарч байсан нь мөнгөний нийлүүлэлт өндөр өсөлттэй байхад нөлөөлсөн. 2018 оны арванхоёрдугаар сарын байдлаар бодлогын хүү 11 хувьтай, мөнгөний нийлүүлэлтийн жилийн өсөлт 23 хувьтай байлаа. Ийнхүү тус улиралд мөнгөний нийлүүлэлт 19.5 их наяд төгрөгт хүрсэн юм. Үүнээс банкнаас гадуурх мөнгийг хасч тооцвол банкны сектор дахь нийт хуримтлалын дүн нь 18.8 их наяд төгрөг байна. Хэдий 2017 оны оргил үеэс өсөлт нь буурсан ч жилийн 23 хувиар өсч буй нь банкны салбарт эерэг үзүүлэлт мөн.

Дөрөвдүгээр улиралд төлбөрийн тэнцлийн алдагдал 141 сая ам.долларт хүрсэн. Энэ нь ам.долларын ханшийг төгрөгийн эсрэг чангаруулах суурь нөхцөл болсон ба улмаар зах зээлд төгрөгт итгэх итгэл муудсан. Ам.долларын ханшийн улирлын өсөлт гуравдугаар улиралд 6.2 хувьд хүрч байсан бол төв банкны интервенцийн нөлөөгөөр ханшийн улирлын өсөлт дөрөвдүгээр улиралд 3.6 хувь болж саарсан байна. Мөн төв банкнаас ханшийн тогтворгүй байдлыг багасгах үүднээс бодлогын хүүг 1 нэгжээр өсгөн 11 хувьд хүргэсэн бодлогын өөрчлөлттэй байв.

ЭХ ҮҮСВЭР: ДОЛЛАРЖИЛТ 28 ХУВЬТАЙ

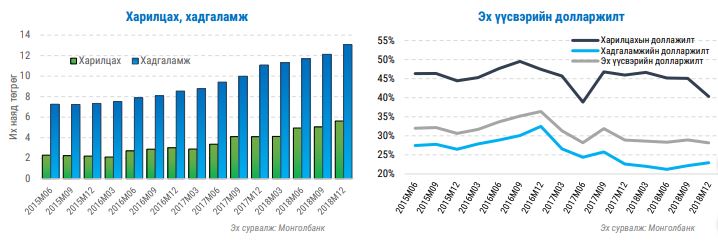

Харилцах, хадгаламж болон Засгийн газрын хадгаламж өсч, харилцахын долларжилт буурав.

Банкны секторын нийт эх үүсвэрийн хэмжээ өмнөх улирлаас 7 хувиар өсч 29.8 их наяд төгрөгт хүрсэн байна. Эх үүсвэрийн өсөлтийг бүтцээр нь авч үзвэл харилцах 12 хувиар, хадгаламж 8 хувиар, Засгийн газрын хадгаламж 11 хувиар тус тус өссөн байна. Активын чанарын үнэлгээтэй холбоотойгоор банкууд өөрийн хөрөнгөө нэмэгдүүлснээр системийн хэмжээнд 5 хувийн өсөлт үзүүлжээ. Топ банкуудын өөрийн хөрөнгийн өөрчлөлтийг харвал Худалдаа хөгжлийн банк 177 тэрбум, Голомт банк 80 тэрбум төгрөг, Хаан банк 38 тэрбум төгрөгөөр өсгөсөн байна.

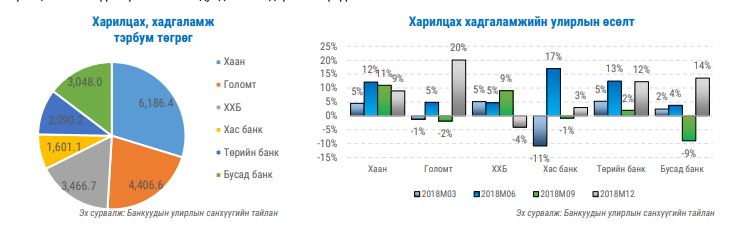

Нийт харилцахын хэмжээ 2018 оны дөрөвдүгээр улиралд харилцах өмнөх улирлаас 11.6 хувиар өсч 5.6 их наяд, хадгаламж 7.8 хувиар өсч 13 их наяд төгрөгт хүрсэн. Нийт эх үүсвэрийн долларжилт 28 хувь, харилцах 40 хувь, хадгаламж 23 хувь байна. Өмнөх улиралтай харьцуулахад эх үүсвэрийн долларжилт 1 нэгж хувиар буурсан. Үүний гол шалтгаан нь валютын харилцахын долларжилтийн 5 нэгж хувийн бууралт юм.

АКТИВ: 33.1 ИХ НАЯД ТӨГРӨГТ ХҮРЭВ

Активын өсөлт 6.5 хувьтай гарсан бөгөөд банкны нөөцийн өсөлт явагдаж, төв банкны үнэт цаас, Засгийн газрын авлага буурав.

Банкны секторын активын хэмжээ 2018 оны дөрөвдүгээр улиралд өмнөх улирлаас 6.5 хувиар өсч 33.1 их наяд төгрөгт хүрсэн байна. Активын өсөлтийг бүтцээр нь харвал банкны нөөц 46%, дотоодын цэвэр зээл 4.7%, үндсэн хөрөнгө 11.7%-ийн өсөлт үзүүлсэн байна. Харин төв банкны үнэт цаас 3.6%, Засгийн газрын авлага 5.6%-р буурсан байна. Ийнхүү төв банкны үнэт цаас болон Засгийн газрын авлага буурч байгаа нь банкны нөөц өндөр өсөлттэй гарахад нөлөө үзүүлсэн байна. Мөн 2018 оны эцсээр улсын төсөв ашигтай гарсан нь банкны сектор дахь авлагыг бууруулах нөхцлийг бүрдүүлжээ.

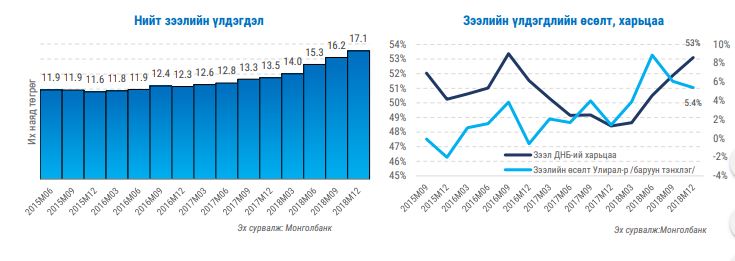

Нийт зээлийн үлдэгдэл дөрөвдүгээр улиралд өмнөх улирлаас 5.4 хувь өсч 17.1 их наяд төгрөгт хүрсэн байна. Мөнгөний нийлүүлэлтийн өсөлт өндөр байгаатай уялдан нийт зээлийн үлдэгдэл ч өсөлтөө хадгалсан хэвээр байна. Нийт зээл, ДНБ-ий харьцаа 2017 оны эцэст 49 хувь байсан бол 2018 оны эцсээр 53 хувь болж өсчээ.

ЗЭЭЛ: НИЙТ ЗЭЭЛИЙН 10.4 ХУВЬ ЧАНАРГҮЙ БАЙНА

Шинэ зээл олголт өндөр, байгууллагын зээлийн чанаргүйдэл өсч, иргэдийн зээлийн чанаргүйдлийн хувь буурав.

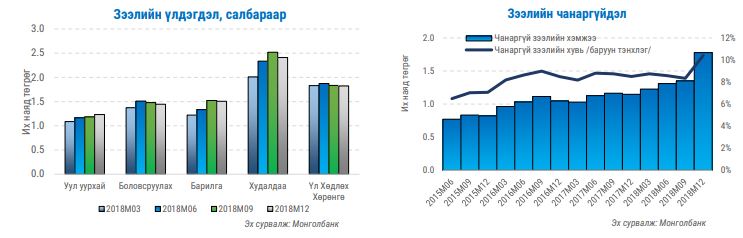

Эдийн засгийн салбарын ангиллаар

Нийт зээлийн үлдэгдлийн 49.3 хувийг худалдаа, үл хөдлөх, барилга, боловсруулах болон уул уурхайн салбар, 18 хувийг бусад салбар эзэлж байна. Харин цалин тэтгэврийн зээл 26 хувь буюу 4.4 их наяд төгрөгийн үлдэгдэлтэй байна. 2018 оны хугацаанд худалдааны салбарт нийтдээ 5.3 их наяд төгрөг, уул уурхайн салбарт 1.5 их наяд төгрөгийн зээл олгосон байна. Тухайн салбарын шинээр олгосон зээлийн хэмжээг жилийн ДНБ-нд харьцуулахад хамгийн өндөр нь худалдааны салбар 173 хувь, барилгын салбар 104 хувь байна. Өөрөөр хэлбэл худалдаа болон барилгын салбар нь жилд бүтээж буй нэмэгдэл өртгөөсөө илүү өндөр зээл авч байна.

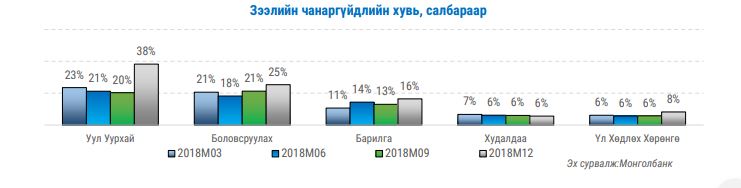

Банкны системийн чанаргүй зээлийн хувь сүүлийн 7 улирлын дунджаар 8.7 хувь байсан бол дөрөвдүгээр улирлын дундаж 11.6 хувь болж өссөн. Дөрөвдүгээр улирлын байдлаар нийт зээлийн 10.4 хувь чанаргүй байна. Зээлийн чанаргүйдэл ийнхүү өссөн нь банкуудад Активын чанарын үнэлгээ хийгдсэнтэй холбоотой. Зээлийн эрсдэлийн сангийн хувьд улирлын эцсээр 1.5 их наяд буюу нийт чанаргүй зээлийн 87.2 хувьтай тэнцэж байна. Салбараарх чанаргүйдлийн хувьд хамгийн өндөр нь уул уурхайн салбар бөгөөд дөрөвдүгээр улиралд өмнөх улирлаас 18 нэгж хувиар өсч 38 хувьд хүрсэн байна. Мөн боловсруулах салбар болон барилгын салбарын чанаргүйдлийн хувь системийн дунджаас өндөр байна.

Сегмент, бүтээгдэхүүний ангиллаар

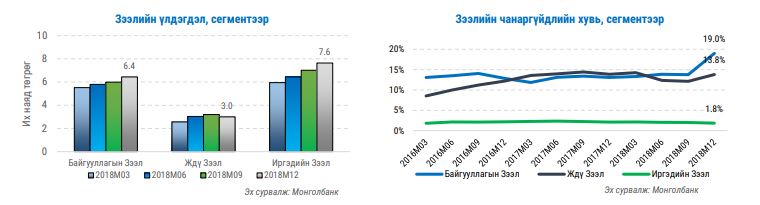

Банкны зээлийн үлдэгдлийг сегментээр харвал байгууллагын зээл 6.4 их наяд, жижиг дунд үйлдвэрлэлийн зээл 3 их наяд, иргэдийн зээл 7.6 их наяд төгрөг байна. Өмнөх улиралтай харьцуулахад байгууллагын болон иргэдийн зээл харгалзан 7 ба 9 хувиар өссөн байгаа бол жижиг дунд үйлдвэрлэлийн зээл 6 хувиар буурсан байна.

Харин зээлийн чанаргүйдлийн хувьд байгууллагын зээл 19 хувь, ЖДҮ-ийн зээл 14 хувь, иргэдийн зээл 1.8 хувь байна. Иргэдийн зээлийн чанаргүйдлийн хувь 0.2 нэгж хувиар өмнөх улирлаас буурсан. Харин байгууллагын зээлийн чанаргүйдэл 5.3 нэгж хувиар, ЖДҮ-ийн чанаргүйдлийн хувь 1.7 нэгж хувиар өссөн.

Бүтээгдэхүүний ангиллаар зээлийн үлдэгдлийг авч үзвэл ипотекийн зээлийн үлдэгдэл 4.4 их наяд төгрөг бөгөөд 1.8 хувийн чанаргүйдэлтэй, цалингийн зээл 3.5 их наяд төгрөг, 1.4 хувийн чанаргүйдэлтэй байна. Харин картын зээл 8.6 хувийн чанаргүйдэлтэй байгаа нь иргэдийн зээлийн хувьд хамгийн өндөр үзүүлэлт юм. Өмнөх үеүүдтэй харьцуулахад иргэдийн зээлийн чанаргүйдэл дөрөвдүгээр улиралд буурсан үзүүлэлттэй байгаа. Тэр дундаа цалингийн зээл, картын зээл, автомашины зээлийн чанаргүйдлийн хувь буурч байна.

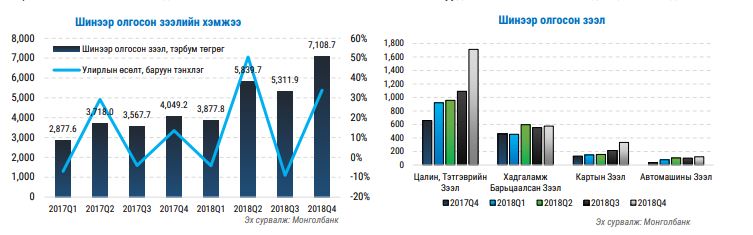

ШИНЭЭР ОЛГОСОН ЗЭЭЛ

Шинээр олгосон зээлийн хэмжээ өмнөх улирлаас 34 хувиар өсч 7.1 их наяд төгрөгт хүрсэн байна. 2017 оны дөрөвдүгээр улирлаас 2018 оны нэгдүгээр улиралд дунджаар 3.6 их наяд төгрөгийн зээл шинээр гаргаж байсан бол сүүлийн 3 улиралд дунджаар 6.1 их наяд төгрөгийн зээлийг шинээр гаргасан байна. Шинээр олгосон зээлийн 24 хувийг цалин, тэтгэврийн зээл, 8 хувийг хадгаламж барьцаалсан зээл, 5 хувийг картын зээл эзэлж байна. Эдийн засгийн өсөлт сайн байгаатай холбоотой банкуудын зээл олголт 2018 онд огцом нэмэгджээ.

Шинээр олгосон зээлийн 22 хувийг худалдааны салбарт /1.6 их наяд төгрөг/, 8 хувийг уул уурхайн салбарт /560 тэрбум төгрөг/, 5 хувийг барилгын салбарт /345 тэрбум төгрөг/, 4 хувийг боловсруулах салбарт /314 тэрбум төгрөг/ олгосон байна. Салбаруудыг 2018 онд шинээр олгосон зээл болон нэрлэсэн ДНБ-ий харьцаагаар харвал хамгийн өндөр зээлийн хөшүүрэгтэй салбарт Худалдааны салбар 172 хувь, барилгын салбар 103 хувиар тэргүүлж байна. Тус үзүүлэлт 100 хувиас их байгаа нь тухай салбарын жилд бүтээж буй нэмэгдэл өртөг нь банкнаас авсан зээлээс нь бага байгааг харуулж байна.

АШИГТ АЖИЛЛАГАА: ХААН, ГОЛОМТ, ХХБ ТЭРГҮҮЛЖЭЭ

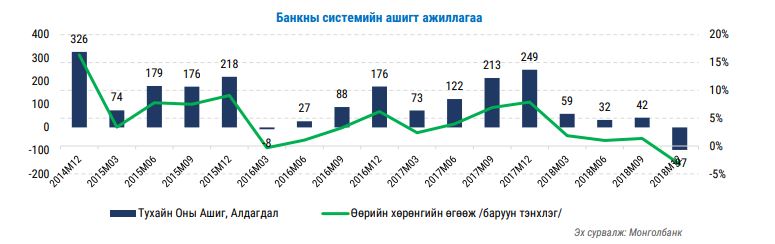

Банкны системийн оны эхнээс хуримтлагдсан ашиг 2018 оны гуравдугаар улиралд 42 тэрбум төгрөг байсан бол дөрөвдүгээр улиралд 97 тэрбумын алдагдал хүлээсэн байна. Банкны системийн ашигт ажиллагаа буюу өөрийн хөрөнгийн өгөөж -3.3 хувьд хүрсэн. Дөрөвдүгээр улирлын байдлаар 14 банкнаас 12 банк санхүүгийн тайлангаа зарласан бөгөөд 12 банкны нийт ашиг 257.3 тэрбум төгрөг байна. Төв банкнаас зарласан статистикт алдаа гарсан эсвэл тайлангаа зарлаагүй 2 банк 354 тэрбум төгрөгийн алдагдалтай ажилласан байх магадлалтай байна.

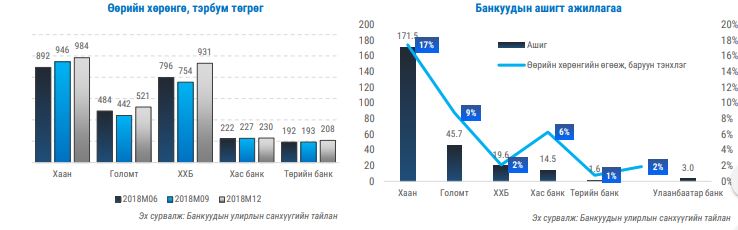

Банкуудын 2018 оны ашгийг харвал Хаан банк 171.5 тэрбум төгрөг, Голомт банк 45.7 тэрбум төгрөг, Худалдаа хөгжлийн банк 19.6 тэрбум төгрөгөөр тэргүүлж байна. Харин өөрийн хөрөнгийн өгөөжийн үзүүлэлтээр Хаан банк 17%, Голомт банк 9%, Хас банк 6%-р эхний 3-т орсон байна. Топ 6 банкны нийт ашиг 255.9 тэрбум төгрөгт хүрсэн байна.

Банкны системийн эх үүсвэрийн жигнэсэн дундаж хүү өмнөх улирлаас 0.2 нэгж хувиар буурсан бол зээлийн хүү 0.8 нэгж хувиар буурчээ. Үр дүнд нь зээл, эх үүсвэрийн хүүгийн зөрүү 5.7% болж буурсан байна.

БАНКУУДЫН ХАРЬЦУУЛАЛТ

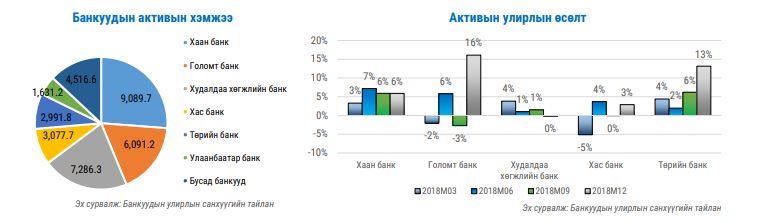

Банкны секторын нийт активын 87 хувийг Топ 6 банк, 64 хувийг топ 3 банк эзэлж байна. Активын улирлын өсөлтийн хувьд дөрөвдүгээр улиралд Голомт банк 16 хувийн өсөлт, Төрийн банк 13 хувийн өсөлт үзүүлсэн. Сүүлийн 4 улирлын өсөлтийг харахад Хаан банкны активын өсөлт тогтвортой 6 хувь орчимд байгаа бол Хас болон Голомт банкны активын өсөлт хэлбэлзэл өндөртэй байна.

Банкны системийн хэмжээнд өөрийн хөрөнгө өмнөх улирлаас 162 тэрбум төгрөгөөр өссөн байна.

Банкуудаар задлан харвал Хаан банк 38 тэрбум, Голомт банк 79.5 тэрбум, Худалдаа хөгжлийн банк 177 тэрбум, Төрийн банк 15.4 тэрбум төгрөгөөр өөрийн хөрөнгөө нэмэгдүүлжээ. Ашигт ажиллагааны үзүүлэлт буюу өөрийн хөрөнгийн өгөөжөөр Хаан банк 17 хувиар тэргүүлж 9 хувиар Голомт банк, 6 хувиар Хас банк удаалжээ.

Хадгаламж, зээл, долларжилт

Нийт харилцах хадгаламжийн 30 хувийг Хаан банк, 21 хувийг Голомт банк, 17 хувийг Худалдаа хөгжлийн банк, 8 хувийг Хас банк, 10 хувийг Төрийн банк, бусад банк 15 хувийг эзэлж байна. Банкуудын харилцагчаас татсан эх үүсвэр буюу харилцах хадгаламжийн хэмжээ дөрөвдүгээр улиралд системийн хэмжээнд 1.7 их наяд төгрөгөөр буюу 9.1 хувиар өссөн. Энэ улиралд Төрийн банк болон Голомт банкны харилцагчийн эх үүсвэр системийн дунджаас өндөр өсөлт үзүүлжээ.

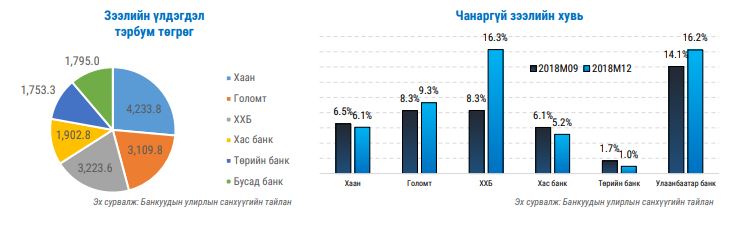

Нийт зээлийн үлдэгдлийн 89 хувийг системийн топ 5 банк эзэмшиж байна. Банкуудаар харвал Хаан банк 26 хувь, Худалдаа хөгжлийн банк 20 хувь, Голомт банк 19 хувь, Хас банк 12 хувь, Төрийн банк 11 хувийг эзэлж байна. Зээлийн чанаргүйдлийн хувьд системийн хэмжээнд өмнөх улирлаас 2.1 нэгж хувиар өсч 10.4 хувьд хүрсэн. Хаан банк, Хас банк, Төрийн банкны чанаргүй зээлийн хувь өмнөх улирлаас буурсан бол Худалдаа хөгжлийн банкны чанаргүй зээлийн хувь 8 нэгж хувиар, Голомт банкны хувьд 1 нэгж хувиар, Улаанбаатар хотын банкны хувьд 2.1 нэгж хувиар өссөн байна. Энэ нь системийн хэмжээнд байгууллагын зээлийн чанаргүйдэл өсч, иргэдийн зээлийн чанаргүйдлийн хувь буурсантай холбоотой байна.

БАНКУУДЫН ЗОХИСТОЙ ХАРЬЦААНЫ ҮЗҮҮЛЭЛТҮҮД

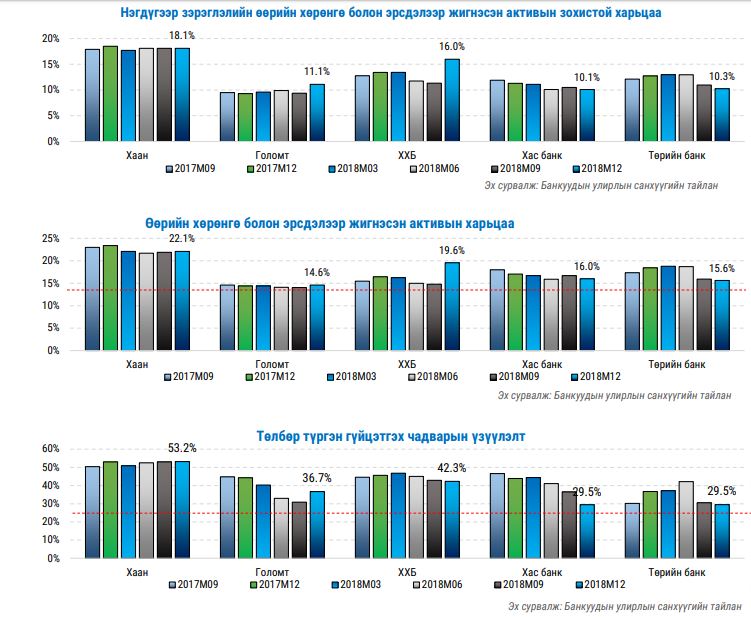

Топ 5 банкны хувьд зохистой харьцааны үзүүлэлтүүдийн шалгуурыг бүгд давж байна. Хаан, Хас болон Төрийн банкны өөрийн хөрөнгө, эрсдэлээр жигнэсэн активын харьцаа тогтвортой байгаа бол ХХБ өсч, Төрийн банк буурсан байна.

Төлбөр түргэн гүйцэтгэх чадварын харьцаа Хаан банк, Голомт банк сүүлийн улиралд өссөн бол ХХБ, Хас, Төрийн банкны хувьд буурчээ.

Сэтгэгдэл ( 0 )